Système de projection des professions au Canada (SPPC)

Sommaire industriel

Finance, assurances et services immobiliers et de location

(SCIAN 5211-5269; 5311-5331)

Cette industrie comprend les établissements dont l’activité principale consiste à effectuer des opérations financières ou à en faciliter l’exécution (comme les banques, les sociétés d’assurance et les agences de courtage d’assurance) ainsi que les établissements dont l’activité principale consiste à vendre ou à acheter des biens immobiliers pour le compte de tiers ou à louer ou à donner à bail différents biens corporels ou incorporels. L’immobilier et les services de location représentent les plus importants segments en termes de production, totalisant 64 % du PIB de l’industrie en 2021, alors que la finance et les assurances représentent les plus importants segments en termes d’emploi, totalisant 73 % de l’ensemble des travailleurs. Plus précisément, l’industrie comptait 1,3 million de travailleurs en 2021, dont 49 % dans la finance, 24 % dans les assurances, 23 % dans l’immobilier et 4 % dans les services de location. L’emploi est principalement concentré en Ontario (48 %), au Québec (21 %) et en Colombie-Britannique (13 %), et la main-d’œuvre est composée d’une légère majorité de travailleurs féminins (52 %). Le segment de l’immobilier est également caractérisé par une forte proportion de travailleurs indépendants (43 %). Les professions clés (CNP à 4 chiffres) incluent :

- Autres agents financiers/agentes financières (1114)

- Agents/agentes et vendeurs/vendeuses en immobilier (6232)

- Représentantes/représentants au service à la clientèle – institutions financières (6551)

- Agents/agentes et courtiers/courtières d’assurance (6231)

- Directeurs/directrices de banque, du crédit et d’autres services de placements (0122)

- Représentants/représentantes des ventes financières (6235)

- Analystes financiers/analystes financières et analystes en placement (1112)

- Directeurs/directrices des services d’hébergement (0632)

- Experts/expertes en sinistres et rédacteurs/rédactrices sinistres (1312) Agents/agentes de gestion immobilière (1224)

- Commis de banque, d’assurance et d’autres services financiers (1434)

- Directeurs/directrices des assurances, de l’immobilier et du courtage financier (0121)

- Vérificateurs/vérificatrices et comptables (1111)

- Analystes et consultants/consultantes en informatique (2171)

- Superviseurs/superviseuses de commis de finance et d’assurance (1212)

- Agents/agentes en valeurs, agents/agentes en placements et négociateurs/négociatrices en valeurs (1113)

- Programmeurs/programmeuses et développeurs/ développeuses en médias interactifs (2174)

- Assureurs/assureures (1313)

- Agents/agentes de soutien aux utilisateurs (2282)

- Gestionnaires des systèmes informatiques (0213)

- Estimateurs/estimatrices et évaluateurs/évaluatrices (1314)

- Commis à la saisie de données (1422)

- Directeurs financiers/directrices financières (0111)

- Analystes de bases de données et administrateurs/administratrices de données (2172)

- Agents/agentes de développement économique, recherchistes et experts-conseils/expertes-conseils en marketing (4163)

- Techniciens/techniciennes de réseau informatique (2281)

- Économistes, recherchistes et analystes des politiques économiques (4162)

- Ingénieurs/ingénieures et concepteurs/conceptrices en logiciel (2173)

- Agents/agentes de recouvrement (1435)

- Mathématiciens/mathématiciennes, statisticiens/statisticiennes et actuaires (2161)

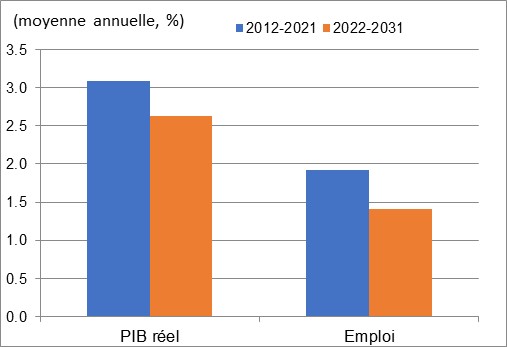

Bien que les segments de la finance et des assurances tirent environ le tiers de leurs revenus en provenance de l’étranger, l’industrie dans son ensemble repose largement sur la performance de l’économie canadienne, compte tenu de l’importance du segment de l’immobilier en termes de production. De façon générale, l’industrie est particulièrement sensible aux dépenses de consommation et à l’investissement des entreprises, incluant l’investissement résidentiel et non résidentiel. La production et l’emploi dans l’industrie ont augmenté continuellement au cours de la dernière décennie, et ce même durant les années de pandémie 2020-2021, affichant une croissance robuste dans tous les segments. Le rebond considérable enregistré sur les marchés boursiers à la suite de la crise financière de 2008-2009 a stimulé le segment de la finance, alors que des taux hypothécaires et des taux d’intérêt historiquement bas ont stimulé les segments de l’immobilier et des assurances, puisque les faibles coûts de financement ont entraîné l’acquisition de maisons à des prix records ainsi qu’un grand volume d’articles coûteux (comme des automobiles et des appareils ménagers). Durant la pandémie de COVID-19, des taux d’intérêt très bas et les programmes de soutien gouvernementaux ont permis aux ménages canadiens non seulement de continuer à rembourser leurs emprunts existants, mais aussi d’augmenter leurs revenus et leur épargne. Ces facteurs, combinés aux politiques de confinement à domicile et de télétravail, ont entraîné une hausse de l’activité immobilière et des dépenses de rénovation, augmentant le volume des prêts hypothécaires et bancaires, puisque de nombreux ménages ont fait l’acquisition d’une maison plus spacieuse ou d’une nouvelle maison en dehors des zones urbaines, ou ont entrepris des travaux de rénovation durant la pandémie. Le PIB de l’industrie a ainsi augmenté de 3,1 % en moyenne sur l’ensemble de la période 2012-2021, enregistrant l’un des taux de croissance les plus élevés au sein de l’économie. La croissance de l’emploi a toutefois été plus modeste, affichant une moyenne de 1,9 % par année. Cette situation reflète une hausse considérable de la productivité (+1,2 % annuellement), largement attribuable à une utilisation accrue des technologies en ligne pour les services financiers, bancaires et immobiliers, qui ont permis à l’industrie d’augmenter sa production de façon marquée en dépit d’une croissance modeste de l’emploi. Par exemple, le calcul des primes et le traitement des ventes et des réclamations sont de plus en plus automatisés par les compagnies d’assurance. L’émergence de nouvelles entreprises de technologie financière (aussi dénommée fintech) joue également un rôle important en incitant les grandes banques canadiennes à adopter des technologies plus innovantes.

On projette une croissance plus modérée du PIB de l’industrie sur la période 2022-2031, principalement en raison de perspectives moins optimistes pour les services immobiliers et de location à court terme. La forte inflation et la hausse des taux d’intérêt devraient venir freiner la croissance des dépenses de consommation, en particulier pour les articles coûteux, alors que la flambée du prix des maisons et la hausse des taux hypothécaires devraient venir réduire la construction de nouveaux logements et l’activité de revente au cours des prochaines années, limitant ainsi la croissance des dépenses de rénovation. Ces facteurs viendront non seulement restreindre la demande pour les services immobiliers et les prêts bancaires, mais également la demande pour les services d’assurance de biens et d’habitations. Lorsque l’inflation reviendra à son taux cible de 2 %, la croissance de la production dans l’industrie devrait s’améliorer modestement à moyen terme, soutenue par une légère reprise cyclique de la consommation et de la demande pour de nouveaux logements en réponse à la hausse de l’immigration, à une augmentation des pressions sur l’offre de logements et à un éventuel recul des taux d’intérêt et des taux hypothécaires. Toutefois, la croissance de la production devrait faiblir à nouveau vers la fin de la période de projection, puisque le ralentissement anticipé dans la croissance du revenu disponible au Canada (attribuable au ralentissement graduel de la croissance de l’emploi et aux retraites massives des baby-boomers) et le déclin projeté dans le taux de formation des ménages (attribuable au vieillissement de la population) viendront restreindre la croissance des dépenses de consommation et de l’investissement résidentiel.

Sur une note plus positive, l’industrie devrait continuer à bénéficier du programme d’Incitatif à l’achat d’une première propriété. Ce programme, mis en place par le gouvernement fédéral il y a quelques années, offre 5 % ou 10 % du prix d’achat d’une maison pour le versement d’un acompte, rendant ainsi l’accession à la propriété plus abordable. La demande pour les prêts aux entreprises devrait également être soutenue par de meilleurs perspectives en matière d’investissement non résidentiel, plus spécifiquement : un redressement des investissements reliés aux machines et équipements et aux ouvrages de génie, ainsi qu’une croissance plus rapide de la construction de bâtiments commerciaux et industriels. Cela dit, les institutions financières sont en pleine révolution technologique, puisque les applications fintech et insurtech viennent transformer les modèles d’affaires traditionnels et ouvrent la porte à une nouvelle forme de concurrence, notamment celle de l’industrie des services informatiques. Ces technologies comprennent l’utilisation de l’intelligence artificielle, l’analyse de mégadonnées, l’automatisation et la robotisation des processus, les systèmes bancaires ouverts (open banking), et les transactions en chaînes de blocs (blockchain) pour améliorer l’efficacité de la prestation des services dans les domaines des finances et des assurances. Par exemple, les applications fintech facilitent l’utilisation des services financiers grâce aux services bancaires mobiles et aux services de conseil automatisés, alors que les applications insurtech calculent la réduction des primes en surveillant les comportements sécuritaires grâce à des dispositifs de suivi ou des capteurs biométriques. Toutefois, la hausse continue des cas de violation de données (cyberattaques) présente un risque pour les institutions financières et les régulateurs doivent s’assurer que ces nouvelles applications sont sécures pour les consommateurs et les entreprises avant d’être pleinement mises en œuvre. La fréquence et le coût des catastrophes naturelles augmentent également, menaçant la stabilité et la rentabilité du segment des assurances.

En moyenne, le PIB de l’industrie devrait progresser de 2,6 % par année sur la période 2022-2031, comparativement à 3,1 % pour la décennie précédente. La croissance de l’emploi devrait également ralentir marginalement, pour se chiffrer à 1,4 % annuellement. Encore une fois, la hausse de la production proviendra en grande partie de gains de productivité (+1,2 % par année) découlant d’innovations technologiques. La prépondérance de l’automatisation et des services en ligne dans les domaines de l’immobilier, des opérations bancaires, des assurances, et même dans le domaine de l’investissement continueront à améliorer la productivité de l’industrie. Il se pourrait toutefois que la hausse de la productivité ne se fasse pas nécessairement au détriment de l’emploi. C’est surtout la composition des emplois au sein de l’industrie qui pourrait changer au cours des prochaines années. Par exemple, l’automatisation de tâches répétitives devrait réduire la demande pour des travailleurs moins qualifiés comme les caissiers de banque et les représentants du service à la clientèle. La demande de conseillers financiers pourrait également être touchée, car les nouvelles plateformes et outils numériques ont la capacité d’automatiser un nombre croissant de tâches traditionnellement accomplies par des entreprises de gestion de portefeuille. Afin de faire face à l’émergence des nouvelles entreprises de technologie financière (fintech/insurtech), on anticipe que l’industrie embauchera un grand nombre de travailleurs spécialisés en technologie de l’information (TI), comme des ingénieurs en informatique et des spécialistes du traitement des données et de la sécurité cybernétique, ce qui pourrait largement compenser pour les emplois qui seraient supprimés. Bien que les nouvelles entreprises de haute technologie (fintech/insurtech) puissent vendre leurs applications aux institutions financières, plusieurs d’entre elles choisissent de fournir leurs services directement aux consommateurs et aux entreprises, entrant ainsi en concurrence directe avec les banques et les compagnies d’assurance traditionnelles.

Croissance du PIB réel et de l’emploi dans la finance, les assurances et services immobiliers et de location

Sources : Statistique Canada (données historiques) et EDSC, projections industrielles 2022 du SPPC.

| PIB réel | Emploi | |

|---|---|---|

| 2012-2021 | 3,1 | 1,9 |

| 2022-2031 | 2,6 | 1,4 |

Sources : Statistique Canada (données historiques) et EDSC, projections industrielles 2022 du SPPC.